Mehrwertsteuersenkung 2020 im Bau: Das sollten Sie beachten

Als Reaktion auf die schwächelnde Konjunktur infolge der Corona-Krise hat die Bundesregierung eine Mehrwertsteuersenkung vom 01. Juli bis zum 31. Dezember 2020 beschlossen. Der Umsatzsteuersatz sinkt in dieser Zeit von 19 auf 16 bzw. von 7 auf 5 Prozent. Wir zeigen Ihnen, welche Auswirkungen die Mehrwertsteuersenkung 2020 im Bau hat und worauf Handwerker, Bauträger und Planer bei der Abrechnung von Bauleistungen und Lieferungen achten sollten.

Für wen ist die Umsatzsteuersenkung relevant?

Besonders wichtig ist die zeitweise Reduzierung der Mehrwertsteuer, wenn Sie für private Auftraggeber arbeiten. Diese können von dem gesenkten Steuersatz profitieren. Eine geringere Relevanz hat die Senkung, wenn Sie Rechnungen an Unternehmen bzw. Gewerbebetriebe im Bau stellen. Für diese gilt bei Bauleistungen die Umsatzsteuerumkehr. Der leistende Unternehmer stellt in diesem Fall eine Netto-Rechnung und verweist auf die Steuerschuldumkehr gemäß §13b UStG. Gilt keine Steuerschuldumkehr, haben umsatzsteuerpflichtige Geschäftskunden ohnehin die Möglichkeit zum Vorsteuerabzug. Für sie ist der günstigere Mehrwertsteuersatz ebenfalls nicht relevant.

Der Zeitpunkt von Leistungen und Lieferungen ist für die Mehrwertsteuersenkung 2020 entscheidend

Für die Berechnung der reduzierten Mehrwertsteuer ist der Zeitpunkt der Leistungserbringung wichtig. Grundsätzlich gelten die reduzierten Mehrwertsteuersätze für jeden Umsatz, der nach dem 1. Juli 2020 und bis zum 31. Dezember 2020 entsteht. Maßgeblich dafür ist, dass die Leistung innerhalb dieser Zeitspanne erfolgt ist. Das Datum der Rechnungsstellung, das Zahlungsziel oder der Tag der Beauftragung sind für die Mehrwertsteuersenkung nicht relevant.

Um das Leistungsdatum zu bestimmen, müssen Auftragnehmer Leistungen aus Lieferungen, Werkleistungen oder Dauerleistungen unterscheiden.

Wie werden Lieferungen bei der Mehrwertsteuersenkung im Bau berücksichtigt?

Der gesenkte Mehrwertsteuersatz bei Lieferungen gilt ab dem Tag, an welchem der Empfänger theoretisch über die Lieferung verfügen kann. Entscheidend ist also der Tag, an welchem die Ware verschickt wird.

Ein Beispiel:

Sie erhalten eine Lieferung mit Bauholz. Die Ware wurde am 30. Juni 2020 abgeschickt und trifft eine Woche später auf der Baustelle ein. In diesem Fall gilt der ursprüngliche Mehrwertsteuersatz von 19 Prozent.

Wurde die Lieferung am 02. Juli 2020 verschickt, gilt die reduzierte Umsatzsteuer von 16 Prozent.

Wird Ware am 28. Dezember 2020 verschickt und der Empfänger erhält diese am 04. Januar 2021, gilt weiterhin der vergünstigte Mehrwertsteuersatz von 16 Prozent.

⇒ WICHTIG ist bei Lieferungen, dass der Leistungszeitpunkt dem Tag entspricht, an welchem die Ware an den Empfänger verschickt wird.

Sie erwägen die Investition in eine Handwerkersoftware?

Testen Sie hier gratis und unverbindlich das Handwerksbüro PS:

Wie wirkt sich die Mehrwertsteuersenkung im Bauvertrag und Werkvertrag aus?

Ob die Mehrwertsteuersenkung auf Bauleistungen angewandt werden kann, hängt bei Bau- und Werkverträgen vom Zeitpunkt der Übergabe und Abnahme ab. Wird eine Bauleistung oder ein Werk im zweiten Halbjahr 2020 (01. Juli 2020 bis 31. Dezember 2020) abgenommen, gilt die reduzierte Umsatzsteuer von 16 Prozent.

Wird die Bauleistung erst ab dem 1. Januar 2021 abgenommen, gelten wieder 19 Prozent Umsatzsteuer.

Damit private Bauherren von der verringerten Mehrwertsteuer 2020 profitieren können, gibt es die Möglichkeit, Teilleistungen abzurechnen bzw. zu vereinbaren.

Ein Beispiel:

Für einen privaten Auftraggeber sollen ein Einfamilienhaus, eine separate Garage sowie Außenanlagen fertiggestellt werden. Das Wohngebäude soll bis zum 10. Dezember 2020 fertig sein. Der Abschluss von Garage und Außenanlagen ist für Februar 2021 geplant.

In diesem Fall könnte der Auftragnehmer die Fertigstellung und Abnahme des Einfamilienhauses als Teilleistung mit 16 Prozent Umsatzsteuer abrechnen. Die Rechnung für Garage und Außenanlagen würde dann mit 19 Prozent besteuert, da deren Abnahme erst 2021 erfolgt.

⇒ WICHTIG:

Teilleistungen können nur für Verträge abgerechnet werden, die nach dem 01. Juli 2020 abgeschlossen wurden. Ob es auch möglich ist, vorher abgeschlossene Verträge nachträglich in Teilleistungen aufzusplitten, ist bis dato noch nicht eindeutig geklärt. Das Bundesfinanzministerium verweist darauf, dass ein Aufteilen in Teilleistungen möglich ist, wenn der Werkvertrag vor dem 1. Juli 2020 abgeschlossen wurde. Es lohnt sich für Bauunternehmer, die aktuelle Rechtslage mit Hilfe eines Steuerberaters zu klären.

Wie werden Teilleistungen bei der Mehrwertsteuersenkung im Baugewerbe berücksichtigt?

Um Teilleistungen im Bau mit dem gesenkten Mehrwertsteuersatz von 16 Prozent zu berechnen, müssen diese Leistungen als solche vom Werk abgegrenzt werden. Maßgeblich ist darüber hinaus, dass die Teilleistung zwischen dem 1. Juli und dem 31. Dezember 2020 ausgeführt und abgenommen wird.

Voraussetzung ist:

- Die Gesamtleistung kann wirtschaftlich geteilt werden. Das bedeutet z.B., dass sich die Kosten realistisch aufteilen lassen. Das wäre gegeben, wenn der Bauunternehmer die Leistungen der einzelnen Gewerke separat in Rechnung stellen kann.

- Die Teilleistung wird wirklich separat erbracht. Diese Voraussetzung erfordert wiederum, dass diese Leistung auch separat abgenommen werden kann.

- Es gibt eine gesonderte Vereinbarung über die Teilleistung zwischen Auftragnehmer und Auftraggeber. Beide müssen sich über eine separate Abnahme der Teilleistung einig geworden sein. Im Werkvertrag muss sich eine entsprechende Formulierung finden, mit welcher die Teilleistung sowie die separate Vergütung dieser Leistung vereinbart wird. Es ist erforderlich, dass die Teilleistung genau beschrieben wird.

- Für die Teilleistung wird eine separate Rechnung gestellt.

Mehrwertsteuersenkung: Auswirkungen auf Bauverträge

Es ist empfehlenswert, dass Bauunternehmer und Auftragnehmer im Bau keine Brutto-Vergütungen vereinbaren, sondern dass in Bauverträgen immer eine Netto-Vergütung festgelegt und auf die jeweils gültige Umsatzsteuer verwiesen wird.

Warum ist das wichtig? Erstellt ein Bauunternehmer einen Bauvertrag mit 16 Prozent Umsatzsteuer, die Leistung wird aber erst 2021 erbracht, muss er die Differenz zu den dann fälligen 19 Prozent Umsatzsteuer selbst bezahlen.

Was bedeutet das für die Berechnung von Abschlagszahlungen?

Auch für Abschläge gilt der Zeitpunkt der Leistungserbringung oder der Tag der Übergabe bzw. Bauabnahme, wenn ein Werkvertrag vereinbart wurde.

Wird das Werk jedoch erst 2021 fertiggestellt oder abgenommen, können Bauunternehmer zwar 16 Prozent Umsatzsteuer auf die zuvor gestellten Abschläge berechnen. Da die Fertigstellung jedoch erst nach dem 31. Dezember 2020 erfolgen wird, können bereits die Abschläge mit 19 Prozent Umsatzsteuer erhoben werden. Das hat den Vorteil, dass die Umsatz- bzw. Vorsteuer später nicht mehr korrigiert werden muss.

Ein Beispiel:

Sie haben mit einem Auftraggeber einen Werkvertrag mit einem Volumen von 20.000 Euro netto vereinbart. Die Fertigstellung des Projekts und die Abnahme sind für Februar 2021 anvisiert. Für die Schlussrechnung würden dann 19 Prozent Umsatzsteuer anfallen.

Haben Sie jedoch drei Abschläge in Höhe von 5.000 Euro und eine Schlussrechnung vereinbart und zwei Abschläge sollen noch in 2020 gezahlt werden, dann könnten Sie für diese jeweils 16 Prozent Umsatzsteuer erheben. Für den dritten Abschlag sowie die Schlussrechnung würden dann 19 Prozent Mehrwertsteuer fällig. Da Fertigstellung und Abnahme erst 2021 geplant sind, müssten Sie in der Schlussrechnung die Differenz zu 16 Prozent Umsatzsteuer nachberechnen. Dadurch erhöht sich nicht nur der Schlussrechnungsbetrag, sondern Sie hätten noch einen größeren Buchhaltungsaufwand.

(!) Tipp: In diesem Fall würde es sich anbieten, mit dem Auftraggeber zu vereinbaren, dass die Abschläge bereits mit 19 Prozent versteuert werden.

Mehrwertsteuersenkung bei Dauerbauleistungen

Werden regelmäßige Bauleistungen erbracht, wie z.B. Wartungen, gilt der Tag als maßgeblich, an welchem der vertraglich festgelegte Leistungszeitraum endet. Alle Dauerleistungen bis zum 31. Dezember 2020 müssen demnach mit der gesenkten Mehrwertsteuer von 16 Prozent berechnet werden.

Liefern Sie regelmäßig Waren, gilt der Tag der jeweiligen Lieferung als Stichtag für den korrekten Mehrwertsteuersatz.

Neue, reduzierte Mehrwertsteuer in der Baubranche und die Umsetzung in Softwarelösungen

Viele Buchhaltungsprogramme sind noch nicht vollständig auf die von der Bundesregierung recht kurzfristig beschlossene Mehrwertsteuersenkung 2020 vorbereitet, sodass Auftragnehmer bei Rechnungsstellung oder Abschlagszahlungen sowie bei der Abrechnung von Teilleistungen wachsam sein sollten.

DATEV-Programme zur Übermittlung von Daten an Steuerbüros beziehen in die Berechnung der Umsatzsteuer das Datum der Leistungserbringung bzw. der Bauabnahme mit ein. Sofern diese Daten nicht abrufbar sind, legt das DATEV-Programm die Mehrwertsteuer auf der Basis des Rechnungsdatums fest. Das kann zu erhöhtem Aufwand oder auch zur Nachzahlung von Umsatzsteuer führen.

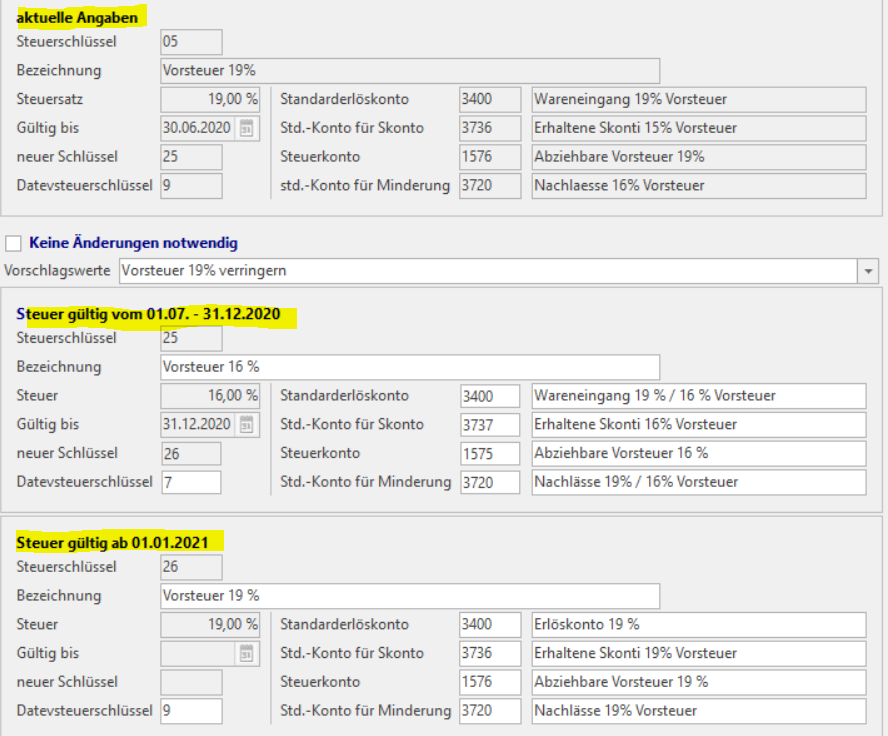

Mit dem Mehrwertsteuer-Servicetool in WEKA Handwerksbüro PS sind Sie auf der sicheren Seite. Denn dort lassen sich ab 1. Juli 2020 alle Einstellungen auf Knopfdruck an die aktuelle Mehrwertsteuersenkung 2020 anpassen und nach dem 31. Dezember 2020 ebenso schnell wieder ändern.

Im Folgenden schlägt der Mehrwertsteuer-Assistent automatisch Werte für die erforderliche Umstellung vor.

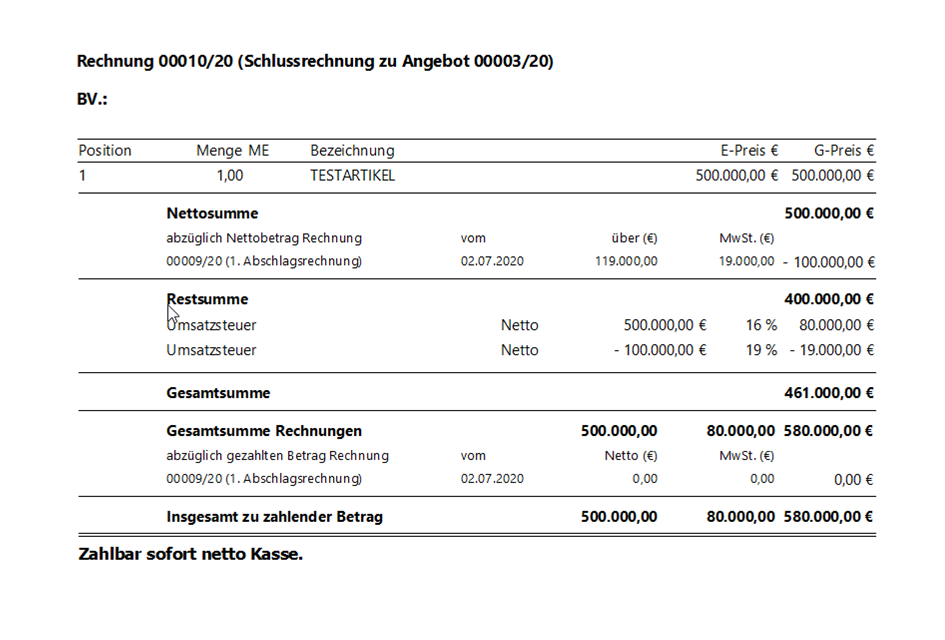

Hilfreiches Beispiel aus dem WEKA Handwerksbüro PS: die Schlussrechnung im kumulativen Nettoverfahren

- Wenn Teilleistungen keine wirtschaftlich sinnvoll abgrenzbaren Leistungen, sondern z. B. Abschlagszahlungen sind und jetzt eine Schlussrechnung mit Abnahme der Leistung nach dem 30.06.2020 und vor dem 01.01.2021 erstellt wird, wird der gesamte kumulative Vorgang unter Berücksichtigung besteuert, an dem die Leistung fertiggestellt wird.

- Mit der Erstellung der Schlussrechnung im Zeitraum nach dem 30.06.2020 und vor dem 01.01.2021 erfolgt eine sogenannte Steuerentlastung. Hierbei wird die Gesamtsumme des Vorgangs mit der verminderten MwSt. von 16% besteuert.